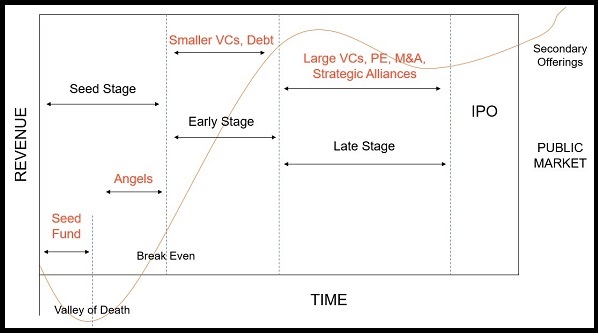

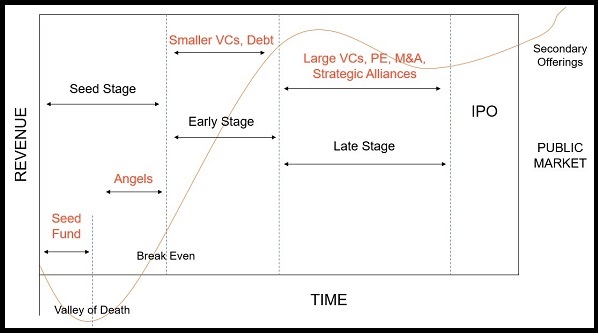

Er zijn meerdere financieringsbronnen beschikbaar voor startups. De financieringsbron moet echter doorgaans overeenkomen met de fase waarin de startup zich bevindt. Houd er rekening mee dat het werven van fondsen uit externe bronnen een tijdrovend proces is en gemakkelijk meer dan zes maanden kan duren om te converteren.

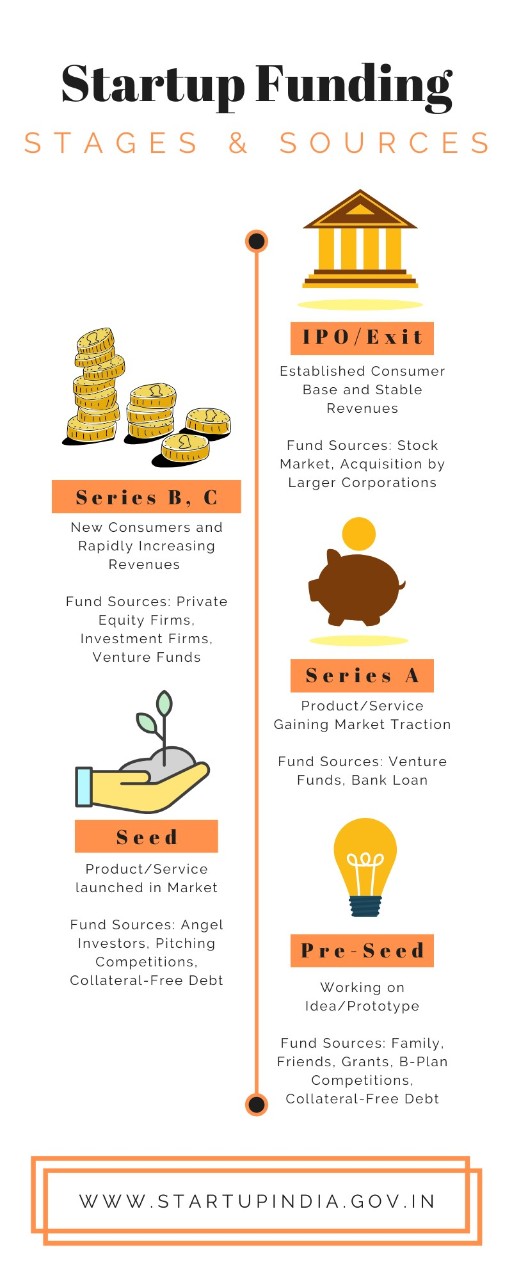

Ideevorming/pre-zaaifase

Dit is de fase waarin jij, de ondernemer, een idee hebt en eraan werkt om het tot leven te brengen. In dit stadium is het benodigde bedrag meestal klein.

Gezien het feit dat u zich in zo’n beginfase van de levenscyclus van een startup bevindt, zijn er zeer beperkte en veelal informele kanalen beschikbaar voor het werven van fondsen. Veel voorkomende financieringsbronnen die door startups in deze fase worden gebruikt, zijn:

- Bootstrapping/zelffinanciering: Een startup opstarten betekent dat u uw bedrijf laat groeien met weinig of geen durfkapitaal of externe investeringen. Het betekent dat u voor uw activiteiten en uitbreiding afhankelijk bent van uw eigen spaargeld en inkomsten. Dit is voor de meeste ondernemers het eerste verhaal, omdat er geen druk is om het geld terug te betalen of de controle over uw startup te verwateren.

- Vrienden en familie: Dit is ook een veelgebruikt financieringskanaal door ondernemers die zich nog in de beginfase bevinden. Het grote voordeel van deze investeringsbron is dat er een inherent vertrouwen bestaat tussen de ondernemers en de investeerders

- Businessplan/Pitching-evenementen: Dit is het prijzengeld/subsidies/financiële voordelen die worden verstrekt door instituten of organisaties die businessplanwedstrijden en -uitdagingen organiseren. Hoewel de hoeveelheid geld over het algemeen niet groot is, is deze in de ideeënfase meestal voldoende. Wat bij deze evenementen het verschil maakt, is het hebben van een goed businessplan. Klik hier om toegang te krijgen tot bronnen

Validatie/zaaifase

Dit is de fase waarin uw startup een prototype gereed heeft en u de potentiële vraag naar het product/dienst van uw startup moet valideren. Dit heet het uitvoeren van een ‘Proof of Concept (PoC)’, waarna de grote marktintroductie volgt. Om dit te doen, zal de startup veldproeven moeten uitvoeren, het product op een paar potentiële klanten moeten testen, mentoren aan boord moeten hebben en een formeel team moeten opbouwen. Veel voorkomende financieringsbronnen die door startups in deze fase worden gebruikt, zijn:

- Incubatoren: Incubators zijn organisaties die zijn opgericht met het specifieke doel ondernemers te helpen bij het bouwen en lanceren van hun startups. Incubators bieden niet alleen veel diensten met toegevoegde waarde (kantoorruimte, nutsvoorzieningen, administratieve en juridische bijstand, enz.), ze doen vaak ook subsidies/schulden/aandeleninvesteringen

- Overheidsleningen: De regering heeft een aantal leningprogramma's opgezet om aspirant-ondernemers van onderpandvrije schulden te voorzien en hen te helpen toegang te krijgen tot goedkoop kapitaal. Sommige van dergelijke programma's omvatten CGTMSE, MUDRA en Stand-up India.

- Engel Investeerders: Angel-investeerders zijn individuen die hun geld investeren in startups met een hoog potentieel in ruil voor eigen vermogen. Neem hiervoor contact op met engelennetwerken zoals Indian Angel Network, Mumbai Angels, Lead Angels, Chennai Angels, etc. of relevante industriëlen.

- Crowdfunding: Bij crowdfunding gaat het om het inzamelen van geld bij een groot aantal mensen die elk een relatief klein bedrag bijdragen. Dit gebeurt doorgaans via online crowdfundingplatforms.

Vroege tractie/serie A-fase

Dit is de fase waarin de producten of diensten van uw startup op de markt zijn gelanceerd. Key performance indicators zoals klantenbestand, omzet, app-downloads, etc. worden in dit stadium belangrijk. In deze fase worden fondsen ingezameld om het gebruikersbestand en het productaanbod verder te laten groeien, uit te breiden naar nieuwe regio’s, enz. Veel voorkomende financieringsbronnen die door startups in deze fase worden gebruikt, zijn:

- Durfkapitaalfondsen: Durfkapitaalfondsen (VC) zijn professioneel beheerde investeringsfondsen die uitsluitend in snelgroeiende startups investeren. Elk risicokapitaalfonds heeft zijn eigen investeringsthese – voorkeurssectoren, startfase en financieringsbedrag – die moet aansluiten bij uw startup. VC's ontvangen startkapitaal in ruil voor hun investeringen en nemen actief deel aan mentorschap voor de startups waarin zij investeren.

- Banken/NBFC's: In dit stadium kunnen formele schulden worden opgehaald bij banken en NBFC's, omdat de startup markttractie en inkomsten kan laten zien om hun vermogen om rentebetalingsverplichtingen te financieren te valideren. Dit geldt vooral voor het werkkapitaal. Sommige ondernemers geven misschien de voorkeur aan schulden boven eigen vermogen, omdat schuldfinanciering het aandelenbelang niet verwatert

- Durfschuldfondsen: Venture Debt-fondsen zijn particuliere investeringsfondsen die geld in startups investeren, voornamelijk in de vorm van schulden. Schuldfondsen beleggen doorgaans samen met een engel- of durfkapitaalronde.

- TReDs: Om de financieringsproblemen waarmee MSME's in India te maken hebben, te verminderen, introduceerde RBI in 2014 het concept van TReDS, een institutioneel mechanisme voor het financieren van handelsvorderingen op een beveiligd digitaal platform. Trade Receivable Exchanges zoals M1xchange standaardiseren het financieringsproces van MSME’s via Invoice Discounting. TReDS pakt de hiaten in de MKB-sector aan, omdat bedrijven met uitdagingen worden geconfronteerd bij het op tijd ontvangen van hun betalingen, waardoor discrepanties in het werkkapitaal ontstaan. TReDS is een tijdige en effectieve oplossing om de MSME-sector naar de volgende fase van de Indiase economie te brengen.

Schalen/Serie B en hoger podium

In dit stadium ervaart de startup een snelle marktgroei en toenemende inkomsten. Veel voorkomende financieringsbronnen die door startups in deze fase worden gebruikt, zijn:

- Durfkapitaalfondsen: VC-fondsen met een grotere ticketomvang in hun investeringsthesis bieden financiering voor startups in een laat stadium. Het wordt aanbevolen om deze fondsen pas te benaderen nadat de startup aanzienlijke markttractie heeft gegenereerd. Een pool van durfkapitaalfondsen kan samenkomen en ook een startup financieren.

- Private equity/investeringsbedrijven: Private equity-/investeringsbedrijven financieren over het algemeen geen startups, maar de laatste tijd hebben sommige private equity- en investeringsbedrijven fondsen verstrekt aan snelgroeiende startups in een laat stadium die een consistent groeirecord hebben behouden.

Eerste openbare aanbieding

Initial Public Offer (IPO) verwijst naar de gebeurtenis waarbij een startup voor het eerst op de aandelenmarkt verschijnt. Omdat het beursnoteringsproces uitgebreid is en vol zit met wettelijke formaliteiten, wordt het over het algemeen uitgevoerd door startups met een indrukwekkend trackrecord op het gebied van winst en die gestaag groeien. Een van de voordelen van een beursintroductie is dat een openbare notering soms de geloofwaardigheid van de startup kan vergroten en een goede exitmogelijkheid voor belanghebbenden kan zijn.

Elk Angel-investeerder, VC- of PE-fonds kan investeerders uit een vorige ronde uitkopen om ook hun aandelenaandeel te verkrijgen. Er zijn ook verschillende staatsbeleidslijnen die de startups in verschillende financieringsfasen helpen of hen prikkels en toelagen geven om hen te helpen groeien, zoals:

Startup India – Staatsbeleid

Er zijn verschillende initiatieven van de respectieve staten die worden genomen om de groei van startups in verschillende staten te helpen versnellen. Ze werken proactief aan het helpen van de startups en ondernemers in hun ondernemingen door hen ontspanning te geven bij het opbouwen van Angel Network, door de staat gefinancierde subsidies, matchingleningen en succeskosten voor fondsenwerving. Er zijn verschillende initiatieven genomen door staten als Karnataka voor het opzetten van Idea2POC en Rajasthan voor het opzetten van Istart enz.

Hieronder volgen enkele initiatieven van de staten:

- Karnataka: De regering van Karnataka verstrekt startfinanciering in het kader van het 'Idea2PoC'-programma van het Startup Policy of Karnataka 2015-2020. Idea2POC wordt gegeven in de vorm van een subsidie, maar is beperkt tot een eenmalige subsidie van maximaal INR 50 lakhs. Aspirant-ondernemers kunnen de regelingstimulans aanvragen tijdens een call for submission via een online portal. Op de website worden ook de vereiste deelnamecriteria vermeld. Portaallink

- Gujarat: de deelstaatregering verstrekt startfinanciering aan startups in de vorm van levensonderhoudsuitkeringen, hulp bij productontwikkeling en marketingbijstand. Een bedrag van INR 10 Lacs wordt verstrekt als startfinanciering

- Jammu en Kasjmir: de regering van J&K heeft een Seed Capital Fund Scheme gelanceerd, waarbij startgeld tot maximaal INR 10 Lacs (de projectkosten) wordt verstrekt aan in aanmerking komende potentiële ondernemers om hun ondernemingen een boost te geven

- Rajasthan: De regering van Rajasthan verstrekt startfinanciering in de vorm van een maandelijkse levensonderhoudstoelage onder de 'Assistance for Startup in Idea or prototype stage' van Rajasthan Startup Policy 2015. Alle in aanmerking komende startups kunnen startfinanciering aanvragen via hun iStart Startup-dashboard. Portaallink